帆软数据应用研究院 李昌斌

引言

从十四五规划到金融科技发展规划(2022-2025),数字化正引领着一场深刻的社会变革,无论是外部政策市场环境的客观驱动,抑或是企业内部主观发展诉求,构建企业数据应用中心、盘活数据资产、强化风险管控能力,进而引领企业实现发展转型,已经成为整个租赁业的基本共识。笔者在实地走访大量租赁机构后,希望能结合个人经验和思考给相关的数据同仁拓宽一些基本思路。

一、风险管理转型迫在眉睫

回顾租赁业的基本发展史,过去的十年是租赁业的黄金十年。上世纪80年代,我国诞生了第一批的租赁业态,后在市场和金融监管体系的不断强化下,90年代便开始了一场行业大洗牌,一直到2005年前后,租赁业整体复苏,逐步走出低谷,迈入一个长达十余年的、追求规模、粗放经营、青睐类信贷业务模式的野蛮生长阶段,并且业务发展增速持续高于20%。

业务的高速发展带来了企业规模的快速扩张,但也埋下了一系列隐患。2019年后,由于受疫情和宏观经济冲击,以及监管力度的进一步强化,租赁业的整体业务总量增速开始放缓。根据中国租赁联盟数据统计显示,截至2021年底,全国融资租赁合同余额约为62100亿元人民币,比2020年底的65040亿元减少约2940亿元,下降4.5%。传统粗犷的风险管理模式导致租赁行业在市场下行的背景下,不良率快速攀升,经营风险逐步加大。市场上每一次爆雷事件几乎都或多或少有租赁公司牵扯其中,租赁公司风险管理能力亟待全面升级,由“被动控制风险”向“主动经营风险”转型迫在眉睫。

图1 数据来源:中国租赁联盟、前瞻产业研究院

二、传统风险管理三大困境

当前,大多数租赁机构都已经开始采用各种手段强化业务的风险管理,例如通过一系列风控业务的信息化来逐步规范风险管控流程、强化风险管控能力等。据笔者实地走访调研,传统风险管理模式下,当前租赁业依然普遍面临以下三大困境:

1、租前阶段:业务投放风险策略不足,前瞻性管理匮乏

对于影响承租人信用情况、租赁物价值状态的宏观经济、行业周期、区域发展等外部宏观风险因素演变趋势往往认知不足,造成前瞻性管理缺位,风险事前预知能力偏弱,择机应变能力不足。例如,行业发展周期变化、产业升级造成客户企业经营下滑甚至关停,进而造成租赁资产质量下降。

- 租中阶段:风险监控体系不完备,业务关联风险弱

相关客户/项目风险数据分散、粗放式管理。风险人员手工整理各项风险日报,风险策略滞后,无法较为充分的评估客户投放综合风险等级,进而为业务投放风险监测做更为全面的指导参考。

- 租后阶段:以静态管理为主,主动的动态管理不足。

租赁资产管理大多以人工被动管理为主,随着租赁资产规模持续扩张、承租人信用风险构成日益复杂、租赁物管控难度逐步凸显,在现有管理资源配置下,租赁资产管理的边际效应面临递减,易造成资产管理效能评价失真、租后资产处置能力大大减弱。

三、数据应用策略贯通风险管理全流程

随着大数据技术应用和IOT基础设施的逐步完善,我们可以通过整合企业内外部海量基础数据来构建统一的风险管理数据应用平台。从而解决传统风险管理的三大困境,协助企业逐步优化完善租赁业务流程各关键风险节点的数据应用策略,盘活企业的数据资产,最后实现业务投放风险管控能力的整体提升。

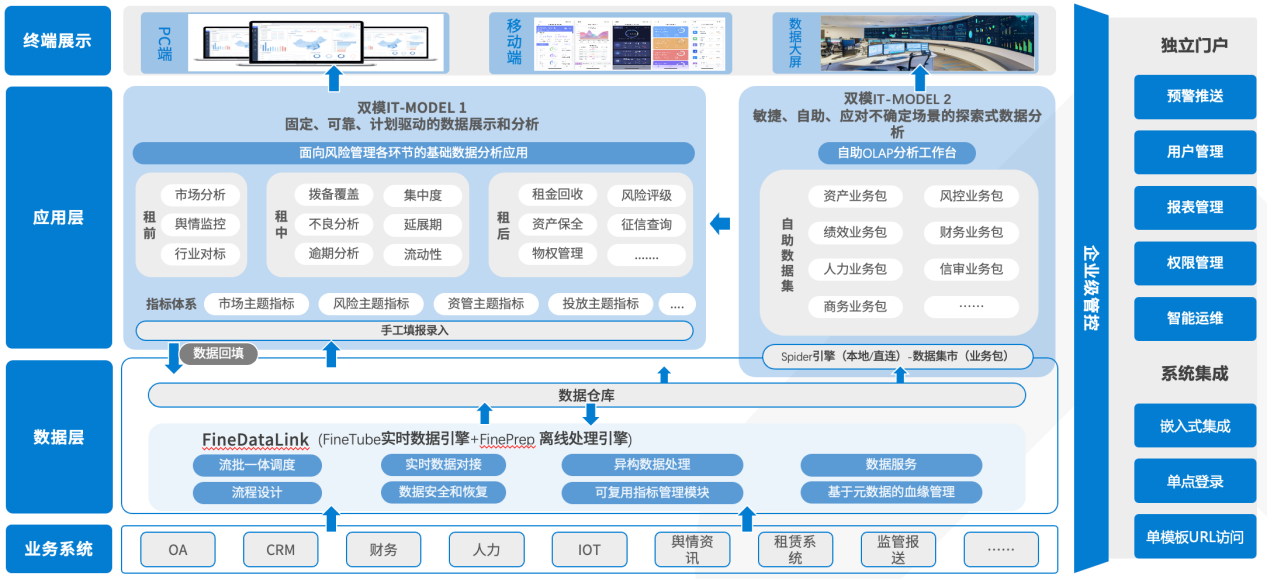

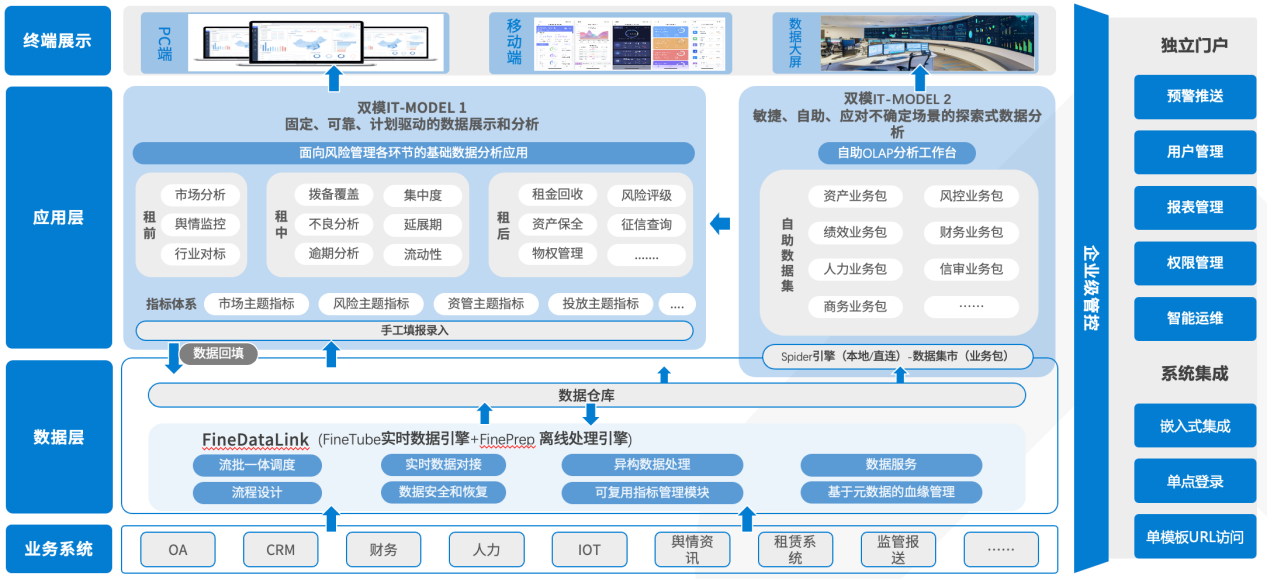

图2:基于双模IT的风险管理数据应用平台

- 从经验驱动到数据驱动,联动企业内外部数据,强化租前前瞻性风险把控

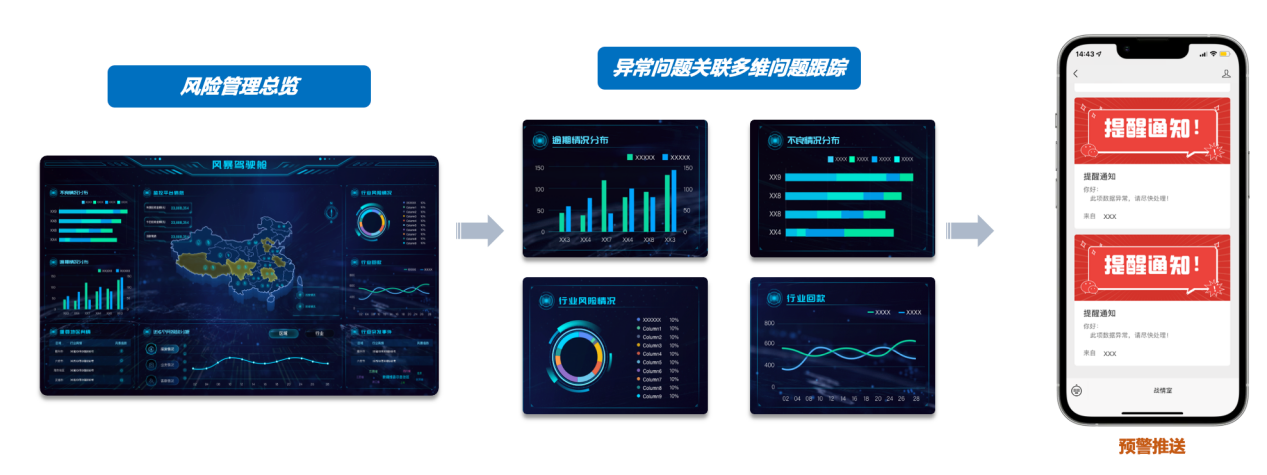

传统租赁机构风险管理模式以经验驱动为主,客户投放策略相对单一,统筹内部外基础数据,如历史区域投放/逾期数据、行业舆情资讯等,构建市场风暴监测看板,关联市场风险-客户-资产投放视图,则风险管理人员可以直观监控当前各个区域市场风险投资情况,为整体或局部区域投放策略及行业投放策略进行数据支持。当区域或者投向行业出现异常状况时,可进行数据层级穿透,进一步定位风险事项。

例如,上海某大型租赁机构从2020年开始,便整合企业内外部基础数据,关联客户管理系统-舆情资讯数据系统,并通过对风险事件资讯数据进行风险等级划分,设定风暴指数:风暴一级预警、二级预警、三级预警、普通资讯等,从而当区域发生突发事件时可以有效进行区域项目团队风险预警、业务部门行业预警等,并通过企业微信消息推送模块第一时间推送到对应一线直接关联人员,从而大幅降低突发性事件导致的租赁资产损失

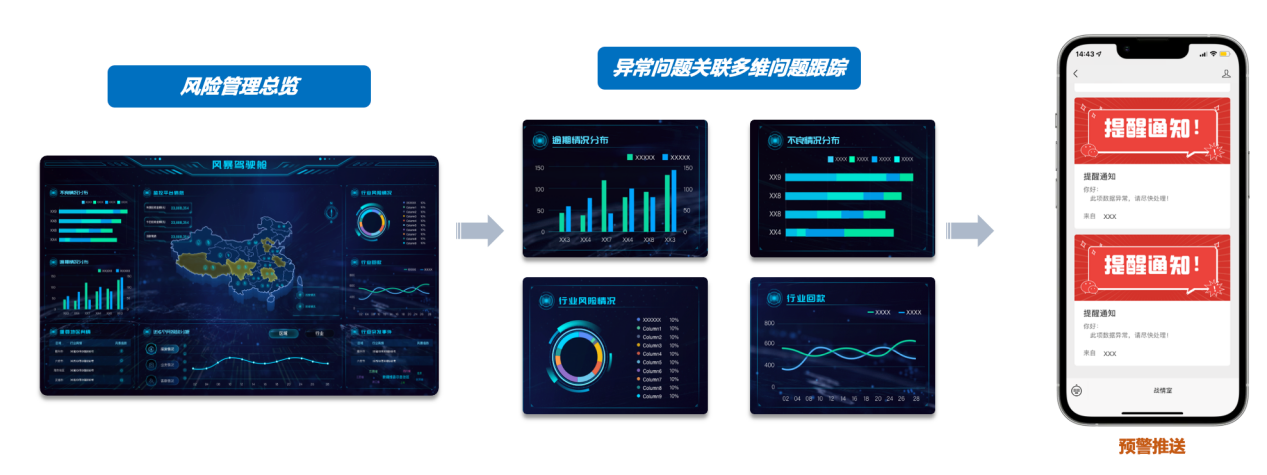

图3:市场风险看板联动分析示例

- 风险数据层级监控体系搭建,贯穿组织粒度,实现租中全链路监控

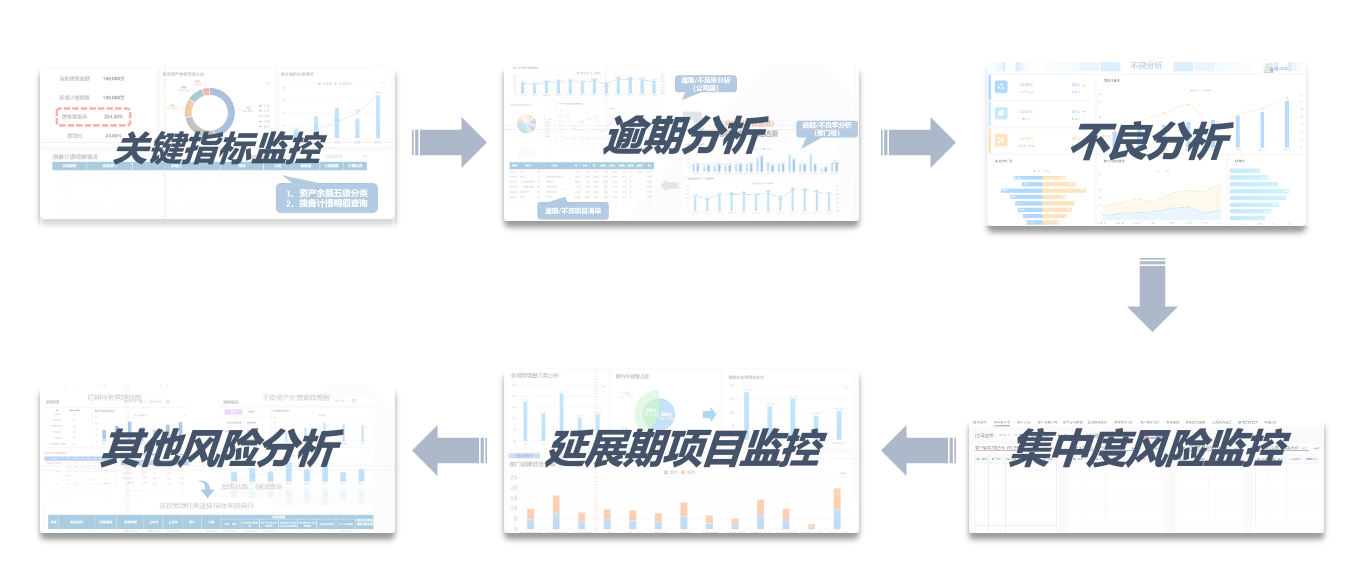

打通从总部到分公司到项目层级的数据粒度,完善租中整体风险评估,构建租中多维风险管理策略,进行多视角风险预警监控,实现全链路风险管理,是提升租中风险管控能力的重要手段。笔者以几个基本场景模块为例,简要阐述层级体系的一些构建思路和基本应用。

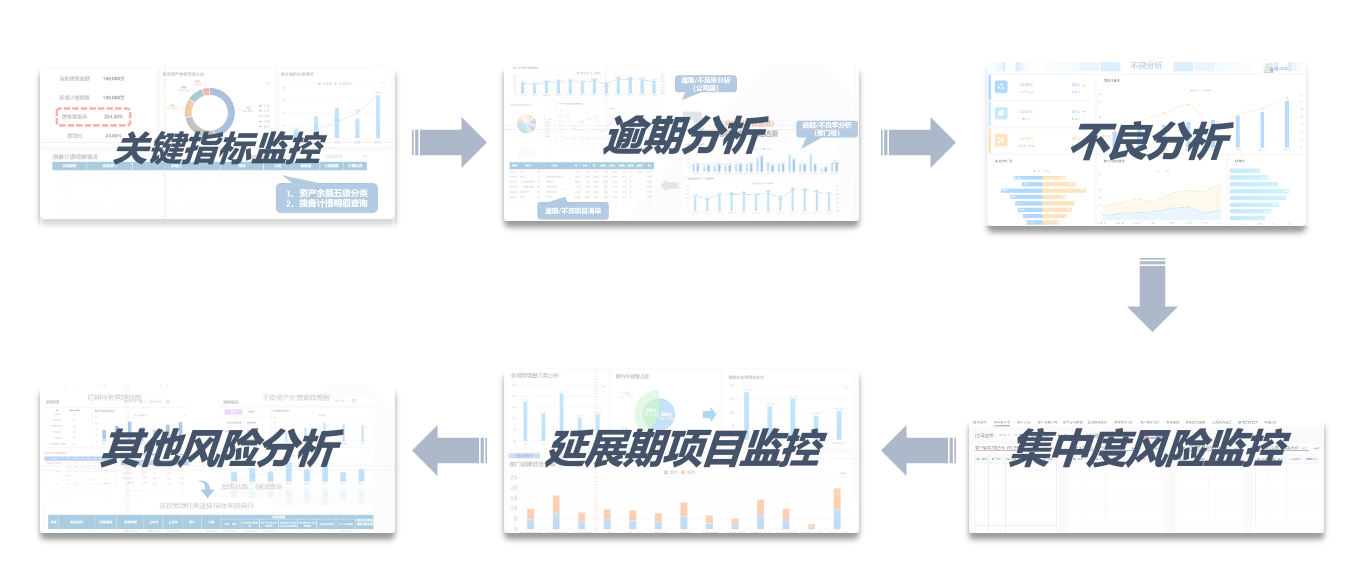

核心指标监控

随着监管趋严,人行、银保监、地方监管局等对租赁机构的风险指标监管体系越来越完善,如衡量租赁机构风险抵抗能力的相关指标:当前拨备金额、新增计提拨备、拨备覆盖率、拨贷比等,需要进行集中统一的监控。浙江某租赁机构为了强化自身的风险抵抗能力,将相关监管指标设置了三级阈值预警体系:监管阈值、企业阈值、部门阈值,当超过部门阈值时,相关指标预警信息便会通过如邮件、手机、pc等多种途径第一时间推送到对应部门负责人。

逾期/不良层级分析

逾期/不良作为类信贷里把控风险的基本模块,一般可以从时间维度和区域维度去跟踪风险变化趋势,为了风险损失最小化,及时跟踪风险,往往需要去拉半年甚至一年的横向对比数据,当某个月份的逾期资金或逾期率出现异常或高于预先设立的预警线,我们可以进一步进行穿透分析,直到定位到具体问题。

集中度分析

集中度分析范畴相对较广,传统集中度分析一般主要围绕在单一客户集中度、集团客户集中度、行业集中度等,但是随着数据的不断完善,以及数据地图的逐步清晰,越来越多的租赁结构开始细化集中度的风险管控,比如根据申万标准从最开始的一级行业集中度分析,不断细化到二级三级,且部分租赁机构已经从系统源头项目申报阶段开始进行数据质量的管控。从而为未来单一重大风险来源的管控打下更加夯实的数据基础。

图4:租中层级分析看板示例

- 债权/物权管理动作精细化,租后管理过程留痕,从人找数据到数据找人

租后的核心在于债权管理和物权管理,基于当前行业风控的基本现状,针对债权管理的精细化和物权管理的可视化是提升租后资产管理效率,减少不良资产损失的重要手段。

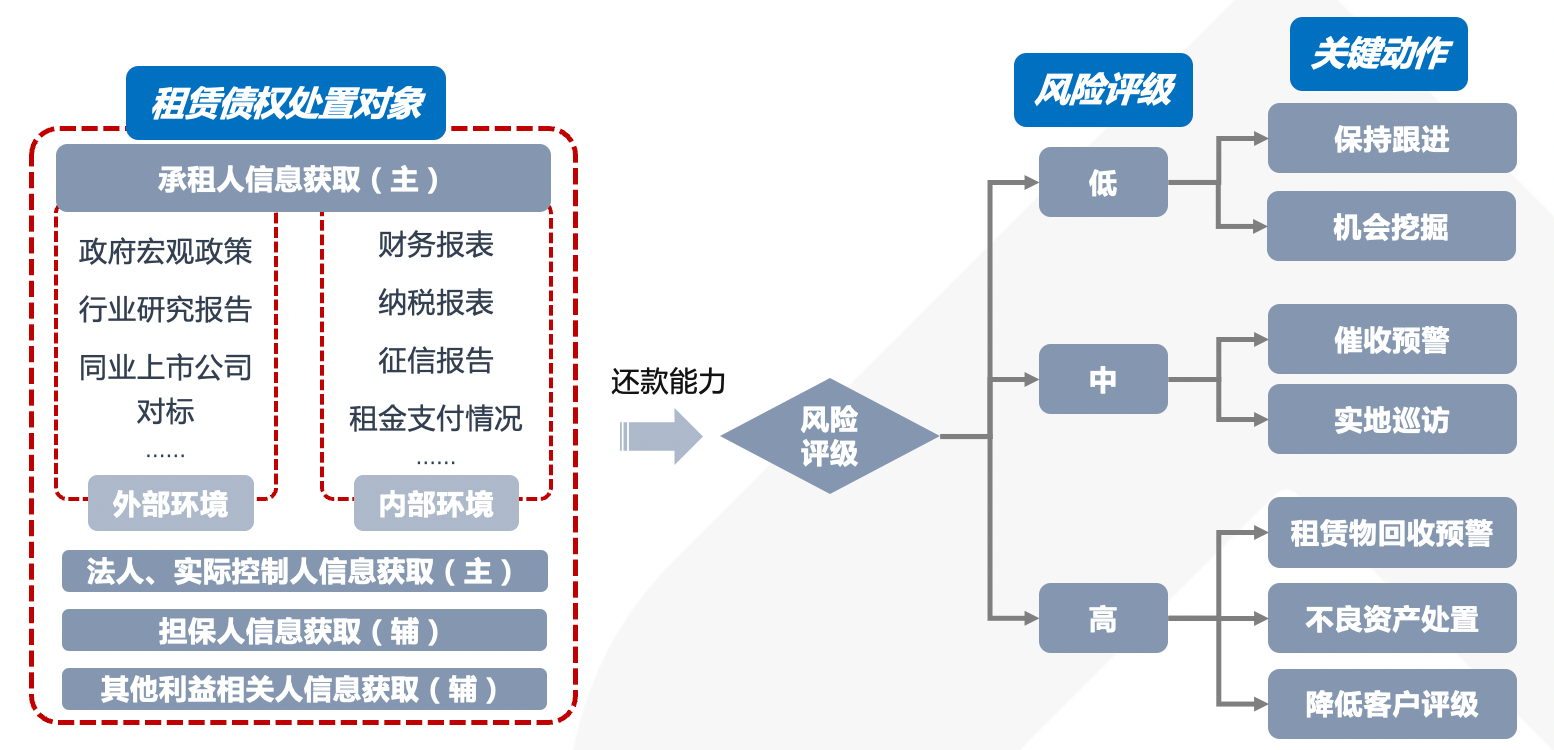

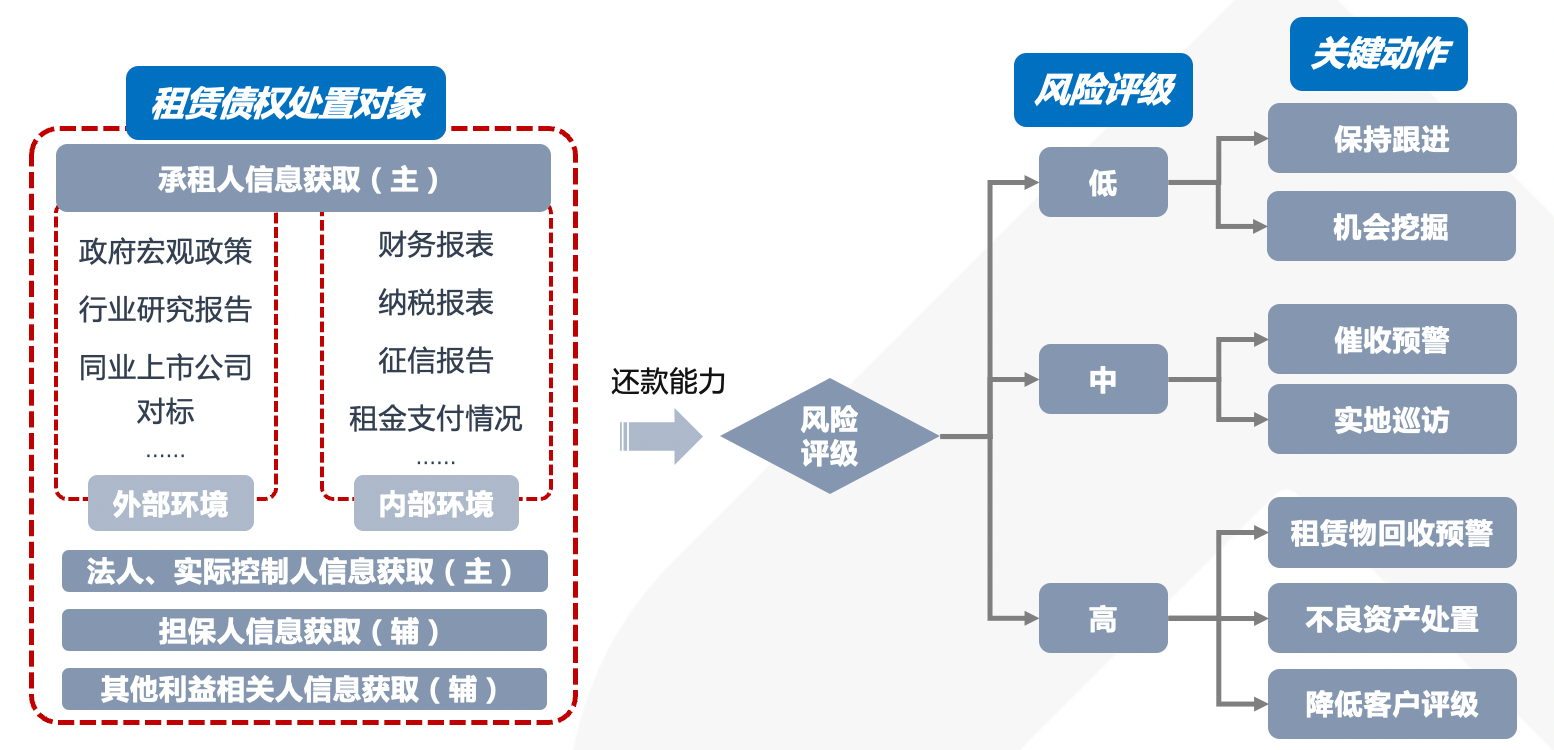

首先是债权,债权管理的关键目标是客户还款能力分析、不良资产处置。在整个债权管理的过程中,我们需要尽可能不断丰富完善承租人风险能力画像。以上海的某个大型租赁机构为例,承租人风险能力画像基础信息来源主要分为两部分,一是外部环境因素:如政府政策、行业研究报告、同行业上市公司等情况;二是承租人依据合约要求的提交信息,如在融资租赁合同里双方约定的财务报表、纳税报表、订单信息、征信报告等信息的定时披露;三是出租人查询信息,如通过被执行人网站、中国裁判文书网、企查查、天眼查等多方交叉验证承租人的风险偿债能力。最后,根据整体的风险能力画像,任何表明承租人还款能力下降的迹象都会进行数据高亮显示,相关人员并且进一步核查,根据这些综合信息快速执行对应风险策略调整。

图5:债权处理分析示例

其次是物权,物权管理主要是针对标的物的追踪,收集相关运营数据进而对标的物进行收益评估,从而更好的评估承租人的偿债能力。除此之外,相关厂商租赁公司或者汽车租赁公司其实也会通过物权管理来保证租赁物的综合利用率情况,对于短期租赁的则是保证他的周转率等等。北京某家机械设备租赁机构,为了进一步提高客户服务能力,基于IOT基础设施数据,搭建了一套联通总部-区域的标的物跟踪服务体系,实现智能设备预警。相关风险业务人员通过综合服务看板,可以整体监控公司当前设备服务状况,如报修到场、进场到达、平均整备时长等,不断优化提升租后资产服务水平。当机械租赁结束退场后,再通过24H退场看板实时跟进退场及时率等,从而进一步盘活设备资产,也有助于提升客户服务体验。另外,借助数据应用平台,资产部门人员在平台直接通过BI自助应用生成月度租后分析报告,对不同供应商不同性质的设备故障情况做结构分析、top10型号故障率排名及设备报修相关事项分析等,追根溯源找到现存设备管理的相关优化方向,从而提高设备综合利用效率,节省成本。

图6:物权管理分析示例

结语

当前,无论是政策驱动,还是企业价值驱动,数字化转型已成为各大企业的必修课。笔者认为,相较于以往的单一系统信息化建设而言,数字化对企业的体系化能力梳理、全局性的业务需求理解规划都提出了更高的要求。而风险管理作为企业中数据应用需求最为强烈的部门之一,无论是风险监测还是风险预防,更是依赖于各业务环节的深度融合以及数据的高度整合提炼。受限于文章篇幅,笔者希望能够通过此文给大家起到一个抛砖引玉的效果,携手各位数据同仁共同探索租赁业数字风控的星辰大海。

此外,2022年10月28日,国内BI领域规模最大的盛会——智数大会将落子珠海,大会以“智见·数字进化”为主题,将开设1个主论坛,9个分论坛,围绕产业的变革与创新,与1000+企业CIO、行业专家、媒体大咖等共同探讨如何通过数字化转型,重构业务组成与组织管理,带来企业创新发展的新机遇,感兴趣的同仁可以扫码预约线上直播围观一下。